|

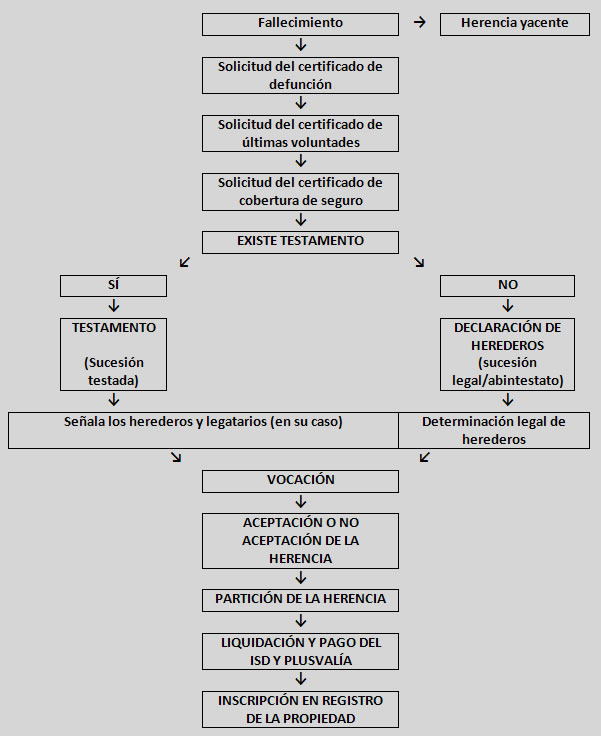

Conozca los trámites a la hora de gestionar una herencia. A continuación encontrará un breve esquema de los pasos a seguir en su tramitación e información importante sobre la liquidación de impuestos. Si desea más información, no dude en ponerse en contacto con la Asesoría.

I. PASOS A SEGUIR A LA HORA DE GESTIONAR UNA HERENCIA

II. ASPECTOS FISCALES DE UNA HERENCIA -EL IMPUESTO SOBRE SUCESIONES Y DONACIONES Naturaleza: Se trata de un tributo que grava los incrementos de patrimonio obtenidos a título lucrativo o gratuito por personas físicas, siendo por tanto su naturaleza directa (dado que la carga tributaria se efectúa en el momento en que se adquiere la herencia, donación o legado) y subjetiva (se tienen en cuenta las circunstancias personales del sujeto pasivo del impuesto). Hecho Imponible:

Sujeto pasivo:

Devengo:

Base Imponible:

Base Liquidable: Es el resultado de aplicar a la Base Imponible del Impuesto las reducciones establecidas en la Ley, debiendo aplicarse en cada caso las de la Comunidad Autónoma pertinente, que serán iguales o, en su caso, mejorarán las reducciones estatales (parentesco, minusvalía, seguros de vida… etcétera). Para mayor información, contacte con la Asesoría.

La Cuota Íntegra del Impuesto se obtendrá aplicando a la Base Liquidable la escala que haya sido aprobada por la Comunidad Autónoma correspondiente, cuya escala estatal aparece reflejada en el artículo 45 del Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado por el Real Decreto 1629/1991, de 8 de noviembre.

Se obtiene multiplicando la Cuota Íntegra por el coeficiente multiplicador en función de la cuantía del patrimonio preexistente y del grupo de parentesco establecida en la legislación del impuesto.

Destaca como bonificación más interesante aquella del 99% en la Cuota Tributaria derivada de cantidades derivadas de adquisiciones mortis causa, y de cantidades percibidas por beneficiarios de seguros de vida que se acumulen al resto de bienes y derechos que se integren en la porción hereditaria. Su finalidad es proteger el patrimonio familiar e incentivar el ahorro. Esta bonificación únicamente pueden aplicársela los descendientes y adoptados, ascendientes y cónyuge del causante. Consúltenos para mayor información.

6 meses a partir de la fecha de devengo del impuesto. Puede solicitarse una prórroga durante los cinco primeros meses.

Tanto durante el período de pago voluntario como en el período ejecutivo, el sujeto pasivo del impuesto puede solicitar un aplazamiento por plazo de un año, con intereses (sin necesidad de prestar garantía) o un fraccionamiento en cinco anualidades, con intereses y prestando una garantía que cubra el principal y los intereses de demora hasta el 25,00%.

Al igual que todos los impuestos, el Impuesto sobre Sucesiones y Donaciones prescribe a los cuatro años a contar desde el día en que finalice el plazo para presentar la declaración tributaria, que en caso del presente impuesto es de seis meses contados desde la fecha de devengo. Es decir, la prescripción opera en materia del ISD a los 4 años, 6 meses y 1 día contados desde el devengo impositivo. Existen excepciones, como por ejemplo, al solicitar la prórroga del plazo para computar la prescripción.

La Administración Tributaria autonómica tiene la facultad de comprobar el valor real de los bienes y derechos transmitidos. Dicha comprobación de valor debe ser motivada, girándose una liquidación complementaria al sujeto pasivo si el valor comprobado por la Administración supera al valor declarado por el contribuyente. Sin embargo, esta Asesoría pone a disposición del cliente (además de todos los trámites relacionados con la gestión de herencias) la prestación de servicios de redacción de escritos de alegaciones así como, posteriormente, el Recurso de reposición y, alternativamente o con posterioridad, la interposición de una reclamación económico-administrativa.

Se trata de un mecanismo diseñado para que el contribuyente pueda recurrir la valoración realizada por la Administración en una comprobación de valores, con diversas especialidades. La principal es que la parte recurrente puede recurrir la liquidación y reservarse el derecho a interponer una tasación pericial contradictoria, anunciando en el recurso correspondiente la reserva del ejercicio de tal derecho. El procedimiento implica que el contribuyente, una vez recibida la valoración de la Administración, designe un perito con cualificación profesional en el plazo de quince días, que realizará otra valoración en un plazo adicional de quince días. De tal manera que:

Además hay que recalcar que la valoración dada en el expediente de Tasación Pericial Contradictoria es recurrible en vía contencioso-administrativa.

Naturaleza: Se trata de un impuesto directo, de devengo no periódico, instantáneo, municipal y de establecimiento voluntario por los ayuntamientos.

Obtención de un incremento de valor experimentado por los terrenos de naturaleza urbana o terrenos integrados en bienes inmuebles de características especiales a efectos, en ambos casos, del Impuesto sobre Bienes Inmuebles, que se ponga de manifiesto por la transmisión de su propiedad por cualquier título o la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio sobre dichos terrenos.

Existen diversos casos no sujetos a este impuesto (como por ejemplo el incremento de valor experimentado por terrenos rústicos según el Impuesto sobre Bienes Inmuebles). Consulte a la Asesoría para mayor información.

Aparecen recogidas en el artículo 105 del Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley Reguladora de las Haciendas Locales (Vigente hasta el 22 de Julio de 2014). Consulte a la Asesoría para mayor información.

Base Imponible: Incremento de valor de los terrenos de naturaleza urbana puesto de manifiesto en el momento del devengo y experimentado a lo largo del período máximo de 20 años. Se determina aplicando al valor del terreno al tiempo del devengo un porcentaje calculado según reglas específicas. Resultado de aplicar a la Base Imponible el tipo de gravamen aprobado por el Ayuntamiento correspondiente.

Es el resultado de aplicar bonificaciones a la Cuota Íntegra del Impuesto, según se establezca en las ordenanzas fiscales de los Ayuntamientos correspondientes. Destaca la bonificación del 95% de la cuota íntegra a favor de descendientes, adoptados, cónyuges, ascendientes y adoptantes en la transmisión de terrenos o constitución de derechos reales de goce limitativos del dominio, realizadas a título lucrativo por causa de muerte.

Plazo voluntario de presentación de declaraciones y plazo de pago voluntario: El plazo de presentación de declaraciones se cuenta a partir de la fecha en que se produzca el devengo, esto es:

El plazo de pago voluntario depende de la presentación o no de la autoliquidación pertinente:

|

contacto@asesoriamelic.com

contacto@asesoriamelic.com

@asesoriamelic

@asesoriamelic